Riteniamo sia giusto che vengano divulgati e discussi anche argomenti che non rappresentino le nostre idee quando espressi con cognizione di causa e argomentati con intelligenza.

di Michael Burda, Professor of Economics at Humboldt University Berlin and CEPR Research Fellow

15 luglio 2013

Traduzione: La Scarpetta di Venere

Le banche centrali nazionali dell’Eurozona sono portatrici di un rischio di prospettiva nazionale che politicizza la linea di condotta monetaria dell'ECB. Questo articolo sostiene che questo sia un rischio significativo che deve essere superato con una revisione radicale dell'Eurosistema. Un elemento centrale sarebbe quello di eliminare il carattere 'nazionale' delle banche centrali della EZ (Eurozona). Come per la Fed le banche regionali statunitensi comprendono più di uno stato degli Stati Uniti, così anche per le banche centrali dell'area EZ la competenza dovrebbe essere ridisegnata secondo linee di geografia economica, piuttosto che in base a linee di carattere nazionale. Ecco qui un esempio di una tale proposta.

L'unione monetaria è stata sempre una grande scommessa. Fu istituita la BCE per una regione immensa che in sé non era uno stato - un istituzione transeuropea con mansioni governative che non rappresenta nessun governo in particolare.

I padri fondatori dell'euro non anticiparono tutte le conseguenze derivanti da questa peculiarità. In effetti, ogni espansione della zona euro ha portato ad un allargamento automatico del Consiglio della BCE, senza tener conto della maggiore complessità della governance e delle politiche monetarie, comprese le condizioni di finanziamento per i governi o di rifinanziamento delle banche commerciali private. Per superare questi problemi di governance profondi, è necessaria una revisione fondamentale dell'Eurosistema. Un elemento centrale di questa riforma deve essere una ridefinizione dei confini delle banche centrali che costituiscono la BCE.

In un'unione monetaria, gli interessi nazionali possono divergere nel tempo dagli interessi di aree regionali. Gli economisti hanno messo in guardia fin dall'inizio del progetto euro che una politica monetaria unica è una fonte di rischio, soprattutto quando è necessario un aggiustamento e la svalutazione non è più possibile. Gli aggiustamenti in un'unione monetaria sono dolorosi - come gli sviluppi nei Paesi della periferia europea rendono molto chiaro - quindi è fondamentale innanzitutto evitare l'insorgere di tali disallineamenti. Nonostante questi avvertimenti, i politici europei hanno insistito su un sistema con difetti fondamentali.

Una politica monetaria comune deve essere formulata al di sopra e al di là dei singoli interessi nazionali. Ma poichè le banche centrali nazionali della zona euro possono influenzare la politica monetaria della BCE - in realtà sono la BCE - rappresentano anche una fonte di rischio significativo.

Un esempio è la loro riluttanza ben riconosciuta ad imporre "haircut" sul valore delle garanzie utilizzate dalle banche private degli Stati membri per finanziare le loro attività di prestito.

Questo è uno dei pochi freni naturali al debito pubblico, soprattutto quando è guidato da una politica fiscale sconsiderata. In questo senso, la BCE avrebbe dovuto applicare la logica del freno molto prima, quando è apparso chiaro già a metà degli anni 2000 che i paesi dell'Europa meridionale stavano perdendo competitività e i governi non agivano per limitare la spesa nazionale.

Nella norma le banche greche, per fare un esempio, avrebbe dovuto affrontare questo vincolo nel 2003-4, quando il loro governo e il settore privato erano già sovraesposti. Una restrizione dei flussi di credito per le banche greche e altri finanziatori allora avrebbe rallentato la domanda aggregata e il deterioramento della competitività che stava già emergendo. La politica unica dei tassi di interesse voluta dall'allora presidente Trichet ha inviato esattamente il segnale sbagliato ai mercati.

Una volta che i mercati si sono avveduti di quello che stava succedendo, i governi che in precedenza erano stati in grado di finanziarsi alle stesse condizioni della Germania, hanno visto un drastico peggioramento della loro competitività. A quel punto, era ormai troppo tardi. Dopo l’aggiustamento, la BCE è stata così occupata a puntellare la salute finanziaria del sistema nel suo complesso che non è stata in grado di applicare pesanti haircuts per ogni singolo Paese, anche se i ratings governativi, i rendimenti obbligazionari e la disponibilità di credito da allora si sono differenziati in modo significativo.

In breve, la ri-politicizzazione della politica monetaria attraverso le banche centrali nazionali rappresenta un rischio significativo per l'ulteriore integrazione economica e per una politica monetaria e creditizia neutrale nell’Eurozona.

Come risolvere il sistema

Il rimedio logico è una riprogettazione della BCE in una struttura mutuabile dalla Federal Reserve System degli Stati Uniti (Figura 1). Le Federal Reserve Banks regionali rappresentano ampi tratti di territorio che vanno oltre i confini dei singoli Stati Uniti e talvolta li dividono anche.

Problemi della bilancia dei pagamenti e disallineamenti di competitività tra i distretti della Federal Reserve si verificano, ma sono apolitici e immuni dalle pressioni delle legislazioni statali.

Hanno poco o nulla a che fare con le finanze dei singoli Stati, e un piano di salvataggio statale attraverso una Reserve Bank regionale non è un'opzione.

Figura 1 . I dodici distretti della Federal Reserve System

Il fatto che 49 Stati USA hanno emanato restrizioni costituzionali sul finanziamento del disavanzo della spesa corrente implica che questa politica di non-salvataggio è credibile.

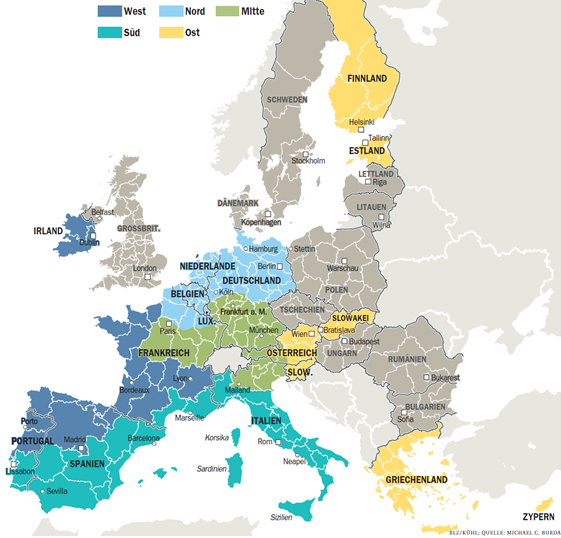

La figura 2 presenta un esempio di ripartizione dell'autorità monetaria della zona euro sulla falsariga di quella amministrativa regionale già esistente UE (NUTS- 2) . Questo ridisegno della BCE, che taglia intenzionalmente le frontiere nazionali dei paesi più grandi, aiuterebbe a ristabilire una allocazione neutrale e politicamente indipendente di moneta e credito.

Il numero dei membri del Consiglio che rappresentano i distretti potrebbe essere basato su popolazione o PIL.

Gli organi di governo della nuova BCE potrebbero ricevere legittimazione democratica del Parlamento europeo, su designazione delle autorità nazionali.

Figura 2 . Una proposta di ripartizione dell'Eurozona

Invece di essere penalizzati, i paesi più piccoli potrebbero beneficiare di una riduzione dell’egemonia naturale degli Stati membri più grandi. L'eredità dello status quo difettoso - il target-2-conti su bilanci delle banche centrali nazionali - potrebbe essere suddivisa equamente per i nuovi quartieri della BCE su base proporzionale secondo NUTS-2, popolazione o quote del PIL, e perderebbe immediatamente la caratteristica politica.

L'eliminazione delle influenze nazionali di politica monetaria aumenterebbe l'efficienza e la funzionalità della unione monetaria. Un quadro neutrale basato sul mercato, per l'allocazione del credito della banca centrale alle banche membri è essenziale per un’unione bancaria funzionante. Regole haircut rigorose per BCE, banca di rifinanziamento sulla base del merito creditizio imporrà ai paesi membri di applicare di più la disciplina per le finanze nazionali, consentendo un ritorno credibile al principio no-salvataggi del Trattato europeo. L'esplosione degli squilibri dei saldi target-2 nel corso degli ultimi cinque anni, sarebbe stato impedito da un'applicazione equilibrata di garanzie e limitazioni di leva dal principio, allineando i tassi di interesse locali con squilibri di finanziamento così come sarebbero state contrastate le bolle incipienti in Irlanda e in Spagna. Salvataggi nazionali orientati come il rifinanziamento delle operazioni a lungo termine e i programmi di transazioni monetarie aperte sarebbero diventati una cosa del passato. Quindi sarebbe palese la lobbying di banca centrale nazionale - come abbiamo visto nel caso della Bundesbank - contro le misure putative e indipendenti di politica monetaria attuate della BCE.

Osservazioni conclusive

Questo prossimo passo sarà il più difficile lungo il percorso di integrazione europea sarà anche un impegno ancora maggiore per il progetto della moneta unica - un vero e proprio passaggio del Rubicone. Eppure, per assicurare il futuro sostenibile di una politica monetaria veramente indipendente e neutrale - e nell'interesse del mandato di lungo periodo di stabilità dei prezzi della BCE - è indispensabile. Senza passi credibili verso la de-politicizzazione della politica monetaria, è improbabile che l'euro nella sua forma attuale, sarà in grado di resistere a shocks macroeconomici negli anni a venire.

Nessun commento:

Posta un commento